国連環境計画金融イニシアティブ(UNEP FI)はこのほど、循環経済と気候変動、自然損失、汚染などの持続可能性の主要課題との相互関係を銀行が実践、その恩恵を受けられるように顧客を支援するための一連の新たなガイダンスレポートシリーズ「Circular Economy as an Enabler for Responsible Banking Series(責任ある金融のイネイブラーとしてのサーキュラーエコノミー)」の第一弾を発表した。本記事ではこのうち、循環経済がどのように責任ある銀行業務を可能にし、循環性と環境的・社会的インパクトを結びつけることができるかを説明したレポート「Leveraging the Nexus between Circularity and Sustainability Impact(サーキュラリティとサステナビリティ・インパクトとのつながりを活用する)」の概要を紹介する。

循環経済の主流化は、金融機関の新たな成長源

循環経済というコンセプトが政策立案者や企業にとって重要な課題となるにつれて、金融業界にとっても循環経済の相互関係や他の影響分野との関連性を理解することが、以前にも増して重要となっている。金融機関が気候変動やその他の環境・社会・ガバナンス(ESG)を主要課題としていることは、議論の余地がないだろう。しかし、現実のインパクトをいかに加速させるかに焦点を移す必要がある。循環経済は、よりレジリエントな経済システムへの移行を促進する上で極めて重要なイネーブラーだ。

循環経済の主流化は、気候変動やその他のESG課題にコミットする機会を金融機関に提供するだけではない。金融機関にとっては、新たな優れた成長源、長期的な価値創造、競争力のあるリターンの源泉を活用できることにもつながる。さらに、現在の直線的なビジネスモデルに伴う長期的なリスクにも慎重に対処することができる。

本レポートは、銀行が循環経済への移行を支援するために必要な責任ある銀行業務のための原則とともに、奨励される具体的な業務フローを提示している。

循環型ソリューションへの投資、3つの機会とは?

リスク管理の改善は、金融機関にとって最も機会のある分野であると言われる。なぜならば、循環型活動、プロジェクト、顧客への融資は、銀行のポートフォリオのリスク軽減につながるとともに、資源価格の変動にさらされる機会が減少し、長期的なレジリエンスを向上させるからだ。循環型企業への投資を通じて、金融機関はポートフォリオを環境・社会・ガバナンス(ESG) 基準と整合させることで、サステナブルファイナンスの原則が投資の検討事項にますます組み込まれる未来に備えることができる。

英エレンマッカーサー財団による14業種、200社以上の企業分析結果によると、循環型企業であるほど、1年および5年間の債務不履行リスクが低いことが確認されている。また、別の研究では新型コロナウイルス危機のような大規模なショックに直面した場合、循環型の企業ほど回復力が高く、ショック後の局面でも優れた業績を上げていることが示唆されるとしている。

包括的なリスク回避効果に加え、新たな収益機会とエクスポージャー多様化の機会も生まれる。それは例えばグリーン・プロジェクト・ファイナンス、リース、グリーン社債などで、循環型プロジェクトや事業への投資によって、銀行は再生可能エネルギー、資源回収、持続可能な農業、環境に優しい製造業などといった新興市場や持続可能性の革新を牽引するセクターに参入できる。

加えて、欧州の上場企業の株式パフォーマンスに関する複数の研究が示しているように、循環性のレベルが高ければ高いほど、優れたリスク調整後リターンが期待できる。

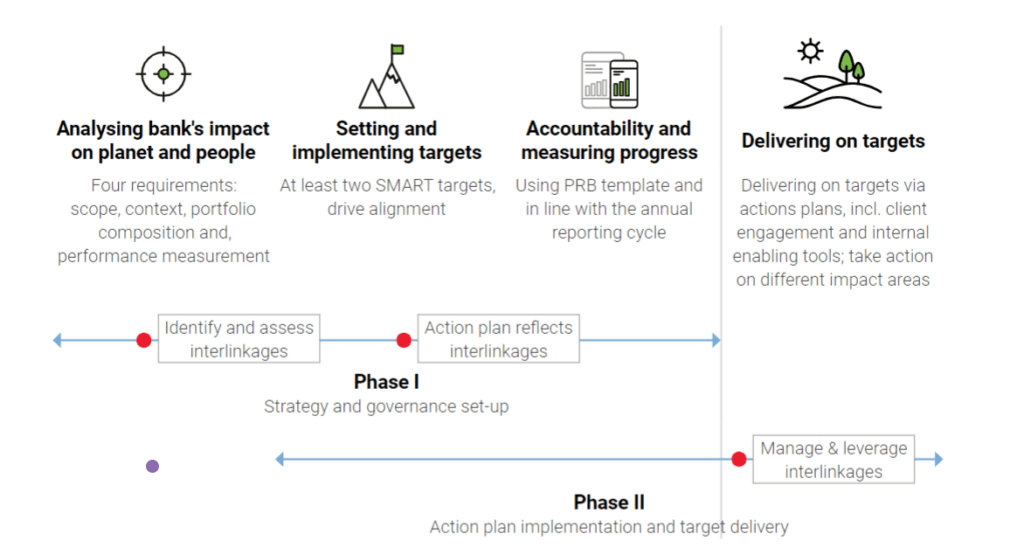

サーキュラーエコノミーと他のインパクト分野の相互関係の管理

責任ある銀行業務のための原則(PRB)の下、金融機関はポートフォリオの影響を分析し、少なくとも2つの影響分野でポートフォリオの影響を改善するための目標を設定し、目標を達成するための行動計画を策定、モニタリングを行うことが求められている。下図は、金融機関がPRBメンバーとしての活動全体を通じて理解すべきさまざまな影響分野と、管理すべき相互の関連性を考慮し、全体的なアプローチをとることの重要性を示している。つまり、あるインパクト分野に対する行動が、他のインパクト・分野にどのような正負の影響を与えるかということだ。

このアプローチの結果、循環性が表面化し、さまざまな形で金融機関の行動計画に組み込まれる可能性がある。例えば循環経済に関するPRB目標を伴った中心的な戦略的焦点として、あるいはPRB目標が設定されている別の影響分野に関連したトピックとして(気候変動の緩和など)である。

では、国連環境計画金融イニシアティブ(UNEP FI)が2022年に発表したインパクト・プロトコルで定められた4つの行動分類は、循環経済と相互に関係する課題との間にどのような関連性があるのだろうか。ここで示される相関関係とは、循環経済と気候変動対策、生物多様性、汚染と廃棄、健全で包摂的な経済システムとの間についてである。

相互関係を管理するために必要な、金融機関による4つの行動

1)社内方針とプロセス

社内の方針とプロセスに関する行動は、データ収集テンプレートとデューデリジェンス、審査プロセスの開発と実施、さらには社内の能力開発につながると期待される。これらは、循環経済への移行を促進するため、顧客の関与、ポートフォリオの構成、資金の流れに関するアクションと期待されるアウトプットを支援するものだ。

●デューデリジェンス、リスク評価、その他社内プロセス

全体的な持続可能性方針の中で、循環性の基準と他の相関分野との関係を検討する。また「Know Your Customer」(KYC)、環境・社会(E&S)リスク管理などの重要なプロセスでも、他の相関分野との関連性を検討することも該当する。

●部門別方針およびその他の内部方針

主要セクターにおいて、循環経済の原則を取り入れ、循環経済と他の相関分野との双方を認識した融資方針を策定し、実施する。これらの方針には、企業による循環型慣行の遵守に基づく融資基準が含まれる。これにより、企業が循環性と資源効率を向上させ、廃棄物や材料使用の削減とともに持続可能な製品設計や製造の改善を促すインセンティブを高められる。

● 社内の能力開発

循環経済と他の影響分野との相互連関に関する顧客エンゲージメントを支援する社内能力を構築する。これには、クライアント・エンゲージメント戦略とポートフォリオ・インパクト分析を含む。また、クライアントの循環型ビジネスモデル、技術、事業運営を奨励・支援するための新商品・サービスの開発も含まれる。

首尾一貫した強固な循環性の指標と報告に対する需要に応えるため、銀行はGRI 306のほか、廃棄物2020基準(GRI、2020年)、持続可能な開発のための世界経済人会議(WBCSD) の循環型移行指標(WBCSD, 2023年)、エレン・マッカーサー財団のCirculytics、ISO 59004、グローバル循環性プロトコル(WBCSD)といったイニシアチブを活用できる。ただし、バリューチェーン全体で循環性を測定するための循環データと、測定基準を収集するための標準化された方法はまだ見つかっていない。

循環に関連する指標を定義し、データを収集し、顧客の活動の循環性をモニ タリングするための金融機関のプロセスを発展させることは、例えば、CSRDやESRS E5、GRIのように、金融がディスクロージャーを遵守する上でも有益である。

また、金融機関はオランダの官民連携による金融イニシアチブであるKopgroep Circulair Financierenが発表したサーキュラー・リスク・スコアカードを適用することで、リスク評価プロセスにサーキュラーな視点を導入することもできる。

2)顧客エンゲージメント

銀行の顧客エンゲージメントは、データ収集や意識の向上、知識の共有から、技術的な支援や積極的な関与へと発展させることができる。強固な社内体制を構築することで、以下のような施策を通じて循環経済に関する顧客との関わりを深めることができる。

●顧客の意識向上

循環型社会を受け入れることの重要性に対する顧客の認識を高め、循環型社会構築のメリットと他の相関分野との関係性を明確にする。例えば、銀行のリスクと影響に関するアセスメントの結果を伝えることによって対話を開始することができる。循環性のレベルを高めることで、持続可能で循環的な慣行に関する既存の顧客方針との整合性をどのように高めることができるかを強調することができる。一方、循環経済の原則を見過ごすことは、そのような方針を実現する上で障壁となる可能性がある。

●クライアント支援計画の策定

クライアントの行動計画や目標、脆弱性、循環性その他の観点からの実績の分析を含む、クライアント支援計画(独立した文書、または影響管理戦略に組み込まれたもの)を策定する。また、それぞれの資金調達や流動性のニーズを分析する。これには、クライアントが循環性のパフォーマンスを向上させるための適切なインセンティブ、および定量的・定性的なKPIを定め、事前に設定されたスケジュールや期待値に対する進捗状況をモニタリングすることが含まれる。

● 商品とサービスの提供

クライアント支援計画を実施するためには、循環型ビジネスモデルや技術、運営(循環型パフォーマンスベースの金融商品や、持続可能性に連動した債券や融資など)を促進するような、オーダーメイドの商品やサービスを設計し、提供することが必要となる。必要な資金調達の仕組みは顧客によって異なる可能性があり、資本要件を考慮することが重要である。

3)ポートフォリオ構成と資金フロー

金融機関は、循環経済に実質的に貢献し、他のテーマにも好影響を与えることが期待される顧客やプロジェクト、活動に資金を振り向ける必要がある。同時に、プラスの影響を与えない活動からは資金を引き揚げるとともに、循環の機会を具体化しながら、より循環的な慣行やビジネスモデルを採用する顧客を支援することが重要だ。その際、銀行は相乗効果やトレードオフを総合的に評価し、それらがポートフォリオ構成や資金フローに与える影響を評価する必要がある。

4)アドボカシーとパートナーシップ

急速に進化する規制の中で、金融機関は循環経済への移行を促進する政策を提唱し、他の影響分野との相乗効果を最適化する上で重要な役割を担っている。関係者(政策立案者など)と積極的に関わり、彼らのニーズや懸念を明確にすることで、イノベーションを促進し、循環型ソリューションへの投資を奨励し、持続可能な資源利用を可能にする支援的な環境を構築できる。また、特に他の開発系金融機関とのパートナーシップを構築したり、各業界や市民社会、学術機関との協働も必要だ。

なお、本レポートではこれら4つの行動を導入しているPRB加盟行の事例も合わせて紹介されている。

循環経済と環境・社会インパクトをつなげるキードライバーとして

循環経済と環境・社会的インパクトの相互関連は、銀行が「責任ある銀行行動原則(PRB)」

を強化するまたとない機会を提供する。これらの相互関係を理解し、管理することで、銀行は複数の持続可能性目標に同時かつ相乗的に取り組み、より包括的で効果的な戦略を策定することができる。

本レポートでは、循環経済への移行を支援するために銀行が取り得る最初の行動を概説するとともに、ポートフォリオ管理やアドボカシー活動などに組み込むことの重要性を強調した。本レポートに引き続き、循環経済と他の影響分野との関連性を管理するために、銀行を支援する一連のガイダンス文書が発行される予定だ。最初のガイダンスは、循環経済と気候変動対策とのつながりに焦点を当てたものと、部門別として建築・建設部門と繊維部門に焦点を当てたものとなっている。

次回「気候目標を達成するための循環型ソリューション」へ続く。

- 国連環境計画金融イニシアティブ、銀行向け循環経済の主流化支援ガイダンスレポートを公表

- 循環経済と環境・社会インパクトをつなげる金融機関の役割とは?~UNEP FIレポートより

- 金融機関が推進すべき、気候目標達成のための循環型ソリューションとは?~UNEP FIレポートより②

- 建築・建設業における金融機関が推進すべき循環型ソリューションとは?〜UNEP FIレポートより③

【関連記事】

国連環境計画金融イニシアティブ、銀行向け循環経済の主流化支援ガイダンスレポートを公表

【参考記事】

New research shows that the circular economy has a de-risking effect and drives supe-rior risk-adjusted returns.(ELLEN MacArthur Foundation)

Dutch circular finance initiative launches Open Source Scorecard(CIRCLE ECONOMY)